スタッフブログ・家づくりコラム

【変動金利】金利のお話【固定金利】

2024.06.27

こんにちは!

エステージ株式会社柏支店の安達です^^

ここ数年で物価高やマイナス金利の撤廃など、

身の回りのお金に関して目まぐるしく

状況が変わっておりますが、今回は住宅ローンに絡む

金利のお話をしていきたいと思います!

- 金利による影響

金利が1%違うだけで、どれ位の違いが出てくるかの

比較をしていきます。

住宅ローン3000万円、金利0.625%、期間35年の場合

⇒毎月のお支払額 79,544円 総支払額 33,408,345円

住宅ローン3000万円、金利1.625%、期間35年の場合

⇒毎月のお支払額 93,703円 総支払額 39,355,152円

差額) 毎月のお支払額 14,159円

総支払額 5,946,807円

目に見え辛い金利差だけで、

総額だと約600万円の差になりますね!

3000万円の物件と3600万円の物件差は

大きいと思いますが、金利も同じくらい

重要だと言うことが分かります。実際にバブル時代は

6%以上の物凄い金利だった事があります。

金利は上がる?

変動金利と固定金利、2つの違いがあるのですが、

それぞれで上がり方が違います。

【変動金利】

現状上がっていないのですが、上がる可能性が以前より

出てきたという感じです。

固定金利はここ数年で少し上がりました。

変動金利は短期プライムレートという物に連動しています。

日本銀行のHPに、プライムレートの推移が

見られますのでリンクを貼らせて頂きます。

ここ数年はマイナス金利の解除など

政策金利が上がる方向にはなりましたが、

上がっていないのが実情になります。まだまだ全体的に給料も

上がった実感が無いのもあり、金利を上げると

物が売れない状況を作ってしまうので、

上げたくても上げられない状況が

続いている現状かと思います。

【固定金利】

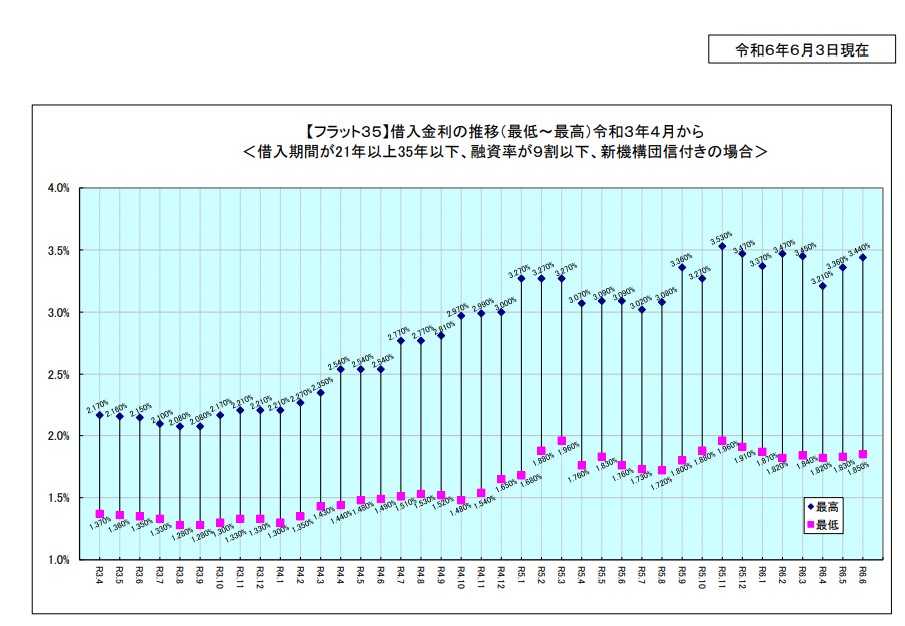

過去三年間のフラット35金利推移が

公式のHPに載っていましたので添付致します!

パッと見ると3年前より約0.4-0.5%位上がっている所です。

連動している10年国債の金利ですが、推移を添付致します。

やっぱり上がっていますね!

今までは金利利回りが0.25%を超えてくると、

日銀が介入して大量に国債を買う事で、

それ以上の金利上昇を抑えていたのですが、

それが0.5%超えても良い、

上限を設けなくても良いと、

段階的に政策が変わってきて今は

1%を超える金利利回りになっているのでその分が顕著に出ております。

ただ長期金利の上がり方と比べるとフラット35の金利としては今月1.85%で、極端に増えている訳では無い現状です。

- 金利が安い銀行

一般的には大手の都市銀行やネット銀行が安く、

0.3%台の銀行も見られます。

お勤め先で組合のある会社ですと労金なども

0.375%と、大分安いですね。

条件の良い銀行ほどローン審査の基準も

厳しくなりがちですが、意外とそうでも無い場合もあります。

給振指定されている銀行だと使いやすさも良かったり、

団信が充実していたり、実際には金利以外にも

様々な要素があるかと思います。ご担当者さんとご相談頂きながら

色々な銀行を候補に選んで頂けたらと思います!

私の過去の記事一覧

2023.07.13☆阿見町でモデルイベントを開催しました☆

それでは、最後までご覧いただき

ありがとうございました!

詳しいプロフィールは画像をクリック♪

月別アーカイブ

- 2025年4月(7)

- 2025年3月(10)

- 2025年2月(8)

- 2025年1月(8)

- 2024年12月(7)

- 2024年11月(8)

- 2024年10月(10)

- 2024年9月(8)

- 2024年8月(6)

- 2024年7月(9)

- 2024年6月(8)

- 2024年5月(10)

- 2024年4月(7)

- 2024年3月(9)

- 2024年2月(8)

- 2024年1月(7)

- 2023年12月(8)

- 2023年11月(10)

- 2023年10月(9)

- 2023年9月(8)

- 2023年8月(7)

- 2023年7月(10)

- 2023年6月(10)

- 2023年5月(9)

- 2023年4月(9)

- 2023年3月(9)

- 2023年2月(9)

- 2023年1月(4)

- 2022年12月(1)

- 2022年11月(2)

- 2022年10月(1)

- 2022年9月(2)

- 2022年7月(2)